投資などで割と名前の挙がる『イデコ』…ご存じでしょうか?

僕は「名前だけ聞いたことがある」というレベルでしたが、知人から「イデコは節税にもなって一石二鳥だよ」と聞いたのでちょっと調べてみましたよ。

このページのもくじです♪

イデコって何?毎月積み立てて60歳以降に返ってくる「第二の年金」

そもそもイデコって何?ってレベルなのですが、イデコ(iDeco)が何なのか調べてみると『確定拠出年金』の事でした。

イデコ(確定拠出年金)とは、毎月積み立てていった原資を運用し、プールした分を年金のように60歳以降に受け取る事ができるというシステムになっています。

実は今でこそ1人社長をやっていますが、そういえば昔サラリーマン時代に会社でよく分からないままこの「確定拠出年金」に会社で加入したのを思い出しました。

特に現在の年金制度自体がアレなので、自分の第二の年金として始めておくのもいいかもしれません🎵

iDeCo(確定拠出年金)の何がいいのか?掛け金を所得から控除できる=所得税&住民税が少なくなる

イデコは名前の通り「年金」のように毎月積み立てていくのですが、毎月の掛金を所得から控除することができるので、所得税と住民税が優遇されます。

ご存じの通り「所得税」も「住民税」も前の年の所得が多いほど高くなるため、イデコで毎月積み立てた額(12か月分)が全額控除となれば額面上の所得も減らせます。

具体的にiDecoに加入したらどんな処理をすればいいの?

iDeCoは所得控除の一種である「小規模企業共済等掛金控除」の対象となっています。日本は申告制なので以下の方法でiDeCoの控除を申告して住民税や所得税に反映させる必要があります↓

| 職種 | 申告方法 |

| 会社員や公務員の場合: | 年末調整 or 確定申告 |

| 自営業の場合: | 確定申告 |

手順としては年末に控除証明書が送られてくるので、年末調整で提出すればその分控除⇒額面上の所得が減る⇒所得に依存して増える「所得税」「住民税」が減るという訳です。

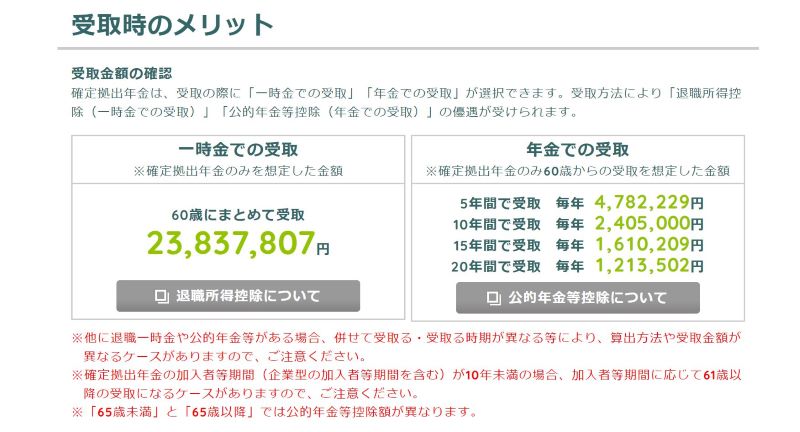

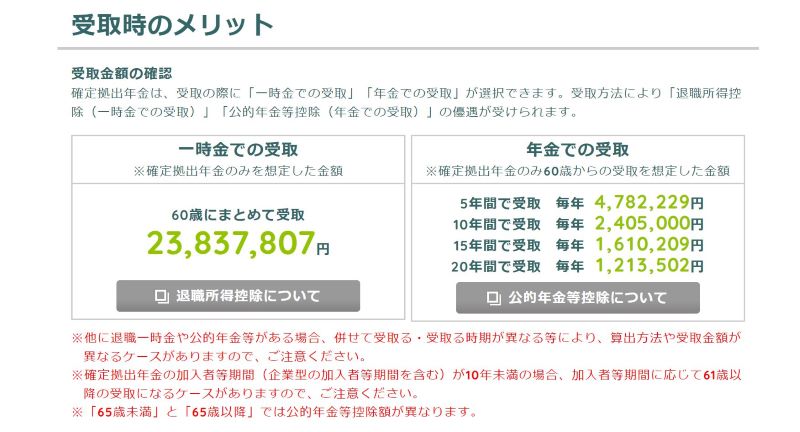

勿論控除される分は実際に毎月積み立てているので手元からはなくなりますが、最終的には積立元本+運用利回りが返ってきます。受取時も利益にはなりますが「退職所得控除」や「公的年金等控除」も受けられます。

また後述しますが「運用利回りがある」「所得控除される」ので銀行口座に貯めておくよりも得ですが、デメリットは返ってくるまでは手元に残らない点で、ここが天秤と言えそうです。

iDeCoのメリット&デメリット 3つの節税効果と60歳まで引き出せない制限

iDeCoのメリット&デメリット 3つの節税効果と60歳まで引き出せない制限

【メリット】

「運用利回りがある」

「所得から全額控除される」

「受取時に退職所得控除や公的年金等控除が使える」

【デメリット】

「60歳以降にしか戻ってこない」

「運用なので元本割れのリスクがある」

こんなところでしょうか。

イデコの特長「月積立額」「運用方法」「受取方法」を自分で選択できる

次にイデコのルールについても調べてみました。第二の年金として期待できるイデコでは、以下が自分で選択可能となっています↓

➀月の積立額

➁何で運用するか

➂受取方法&受取タイミング

順番に見ていきましょう↓

➀ イデコで決められる【月の積立額】

イデコでは毎月の積立額(掛け金)を自分で選択する事が可能になっています。毎月一定額を積み立て(“拠出(きょしゅつ)”と呼ぶ)して、その原資を運用する事になります。

月の積立額は5,000円から、1,000円刻みに設定可能

月の積立額の上限は職種によって決まる→

・自営業や無職:68,000円/月まで

・公務員:12,000円/月まで

・企業年金がない会社員:23,000円/月

・専業主婦:23,000円/月

特に自営の人が自分年金として使う事を想定しているのか、自営の月積立上限額は最大68,000円/月まで設定できるようになっています。

途中で月掛け金の変更も可能

「一旦月の積立額を決めたけど、後からやっぱり変更(減額/増額)したい」という場合でも年に1回まで月の掛け金を変更する事ができます。

変更手続きはウェブでは出来ないルールになているようで、金融機関の確定拠出年金専用コールセンターなどに電話して「加入者月別掛金額登録・変更届」を請求して郵送する形になるので多少面倒ではあります。

また月積立額の変更は年に1回までですが、そんなに変更するようなものでもないので問題ないと思います。

途中で積み立てを止める事も可能

もし毎月の積立を減額するのではなく、積立自体を止めたいという場合には「加入者資格喪失届」を提出する事で中断する事も可能です。

その場合にはそこまでで積み立てた分を運用していく事になります。

確定拠出年金自体を解約して積立原資を回収するのは難しい=60歳まではロック!

イデコのデメリットとして、もし資金繰りが厳しくなった時でも「積み立てた原資は基本的には60歳までは返ってこない」という事です。

一応イデコを解約すると特例で「解約一時金」として返ってくる例もありますが、条件はかなり厳しいので現実的ではありません。

なのでイデコを解約するくらいなら、積立額を下限の5,000円まで下げてでも積み立て続けた方がいいでしょう。それも厳しい場合は前記の「中断」も手です。

➂ 【受取方法(一括)or毎月】と【受取タイミング】が選べる

イデコで「積み立てた元本」+「運用益」は60歳~69歳の任意のタイミングで受け取る事ができます。

また、受取方法も選べて受取の際に以下2つの方法が選択できます↓

・「一時金での受取」⇒「退職所得控除」が使える

・「年金での受取(分配受取)」⇒「公的年金等控除」が使える

そして受取時には利益になってしまいますが、受取方法によって上記の控除も利用できるが魅力です。これがないと只の課税の繰り延べになってしまいますからね。

イデコ(iDeCo)の節税効果はどのくらい?

イデコの2つのメリットのうち「節税効果」について、どのくらいの効果が期待できるのでしょうか。

適当な例を挙げてみました。

・年収:700万

・現在年齢:33歳

・毎月の掛け金:68,000円/月(上限)

・運用利回り:1.0%/年

・受給開始年齢:60歳

・不要配偶者:なし

以下のページで条件を入力するとシミュレーションできるのでが、上記の条件でシミュレーションしたらこんな感じになりました↓

参考:イデコシミュレーション

特に「所得税」は日本は超過累進課税なので「所得が高いほど税率も高い」=「イデコでの節税効果も高い」という事ですね。

| 課税所得帯 | 税率 | 控除額 |

| 195~330万円/年 | 10% | 97,500円 |

| 330~695万円/年 | 20% | 427,500円 |

| 695~900万円/年 | 23% | 636,000円 |

| 900~1,800万円/月 | 33% | 1,536,000円 |

上記の所得税率を見て分かるように年間330万を超える所得分には20%以上の税率が掛かるため、ここをイデコの掛金の控除で減らす効果は高いと言えます。

なので年収330万円を超える人はイデコの掛け金控除の節税効果が高い事になります。

こんな時代だからこそ未来の自分に備えつつ、今も節約できる方法を選びたいですね。