招きネココ

招きネココ

節約せつ子

節約せつ子

これって次は何をすればいいのかしら?

今回は「“つみたてNISA”で満額を積み立てた後に、更に将来に備えるなら何をすべきか」について自分なりに考えてみました。

招きネココ

招きネココ

このページのもくじです♪

つみたてNISAを満額にした次は何をする?

老後2000万円問題など将来に不安のある時代ですが、そんな中日本は過去最高の投資ブームと言えるでしょう。

書店には投資の配当で早期リタイアを目指す=FIRE本が並び、一度は感化された事があるのではないでしょうか↓

特に国が税制面で優遇している「NISA」や「つみたてNISA」は、投資の最も入門的なポジションとなっており、特に20~30代を中心に多くの人が毎月コツコツと積み立て始めています。

「つみたてNISA」は毎年40万円上限で投資できる非課税の投資用の口座

つみたてNISAについては別のページで何度も解説していますが、「毎年40万円上限で積み立てられて、利益に通常20.315%かかる税金が非課税になる」という優遇税制の投資用の口座の事です。

今更「NISA(ニーサ)」と「つみたてNISA」って何?初心者が入門にピッタリな理由

今更「NISA(ニーサ)」と「つみたてNISA」って何?初心者が入門にピッタリな理由

年間40万円なので月33,333円のペースで積立設定している人が多いと思いますが、この満額で積立投資をしたらこれ以上つみたてNISAをすることができません。

もし積立NISAを年間40万円(月33,333円)で積み立て設定が完了してもまだ余剰金がある人は、次に何をすればいいのでしょうか。

生活防衛費&貯金が充分&つみたてNISAに満額積み立てた上での余剰金という前提で

「つみたてNISAを満額で積み立て設定した次は何をするか」ですが、そもそもつみたてNISAで月33,333円を投資に回しても余剰金が余る状態なのかは確認しましょう。

生活防衛資金や貯金が十分にある状態で、積立NISAの上限額を積み立てている状態でなお、投資に回せる余剰金があるというのが前提です。

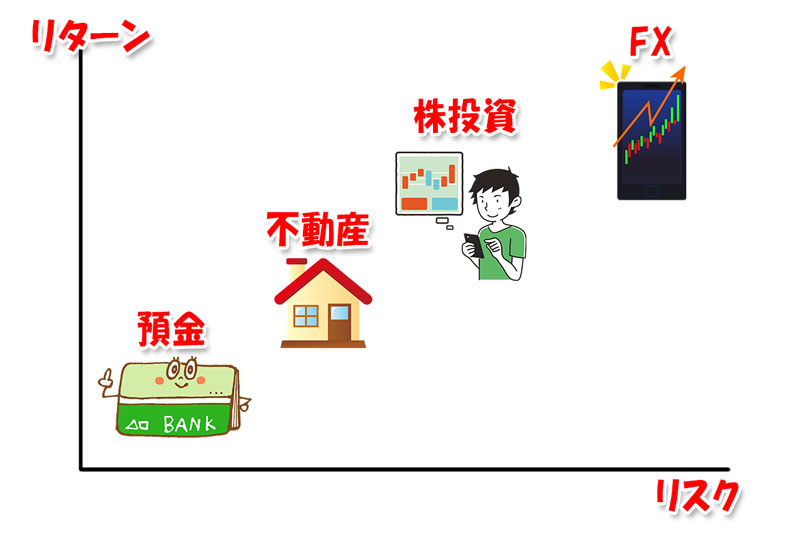

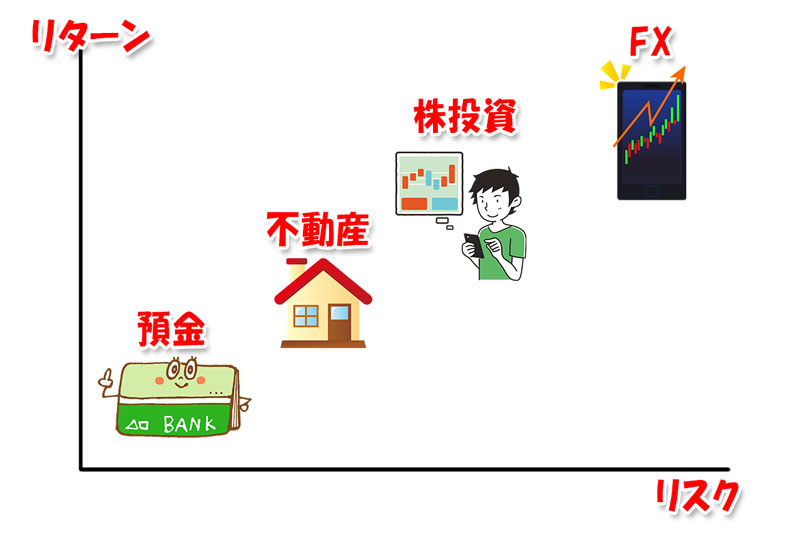

正直なところ投資に正解はない(というか知っていたら)ので「これを買え」みたいなアドバイスはありませんが、枠としては以下が考えられます↓

選択肢1:NISA以外の特定口座で追加投資する

つみたてNISAも一般NISAもメリットとして「非課税枠」が付くだけなので、NISAの上限以上に投資できる余剰金があるのなら、その延長で特定口座でも投資するという選択肢があります。

「NISA口座」での投資先は金融庁が厳選した投資商品しか選択できませんでしたが、特定口座は制限はないので何にでも投資可能です。

方針も「つみたてNISA」で投資している金融商品と同じような動きをするものに倍プッシュしてもいいですし、リスクヘッジで違う動きをするという選択もあると思います。

ちなみに「特定口座」では「つみたてNISA口座」と違って、投資の利益に関する「年間取引報告書」が毎年証券会社で作成されます。

またNISA口座と違って「利益に対して20.315%課税される」のでその分を納税する義務があります。利益にかかる税金を納税する方法は「確定申告で申請する」か「源泉徴収で納税する」かを選択可能です。

選択肢2:iDeCoを積み立てる

NISAと同じように国が税制優遇している投資というか年金商品に「iDeCo」があります。

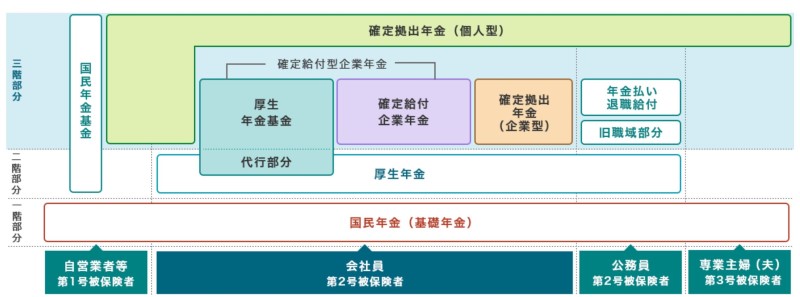

iDeCoは「個人型確定拠出年金」の事で、ザックリと”個人で加入できる第二の年金“といった感じです。

年金制度についてとても分かりやすく詳しい資料が三井住友信託銀行さんのページにあったので転記しますが、以下の「3階部分」がiDeCoに当たります↓

年金なので60歳までは積み立て続けて、60歳以降に受け取ることができる他、積み立てた原資を運用するので増減するという性質があります。

iDeCoに関するメリット&デメリットは以下のようになっています↓(詳細は別ページで解説)

投資運用の利益部分も非課税

受取時に退職所得控除や公的年金等控除が使える

iDeCo最大のデメリット:60歳にならないと積立分が引き出せない

iDeCoは運用なので元本割れのリスクがある

単純なつみたて投資に比べて積立時(拠出時)、運用時、受取時の3つの税制優遇を受けられるので、「今から60歳までの余剰金を、税金の摩擦を軽減しながら運用して、60歳以降に渡す」といった感じでしょうか。

ただし60歳までは毎月最低5,000円以上は積み立て続けなければいけない(途中ストップは可能)で、「プールした分を取り崩すことができない」という最大のデメリットがあるのでその点は注意が必要です。

投資するなら「つみたてNISA」でカバーできない部分を!資産が膨張するのは20年後以降だと知っておく

そもそも「つみたてNISA」のような長期積立投資は数年~10年で大きく利益がでるような類のものではなく、ドルコスト平均法と複利の力で指数関数的な増え方をするので、生活に影響が出てくるのは20年後くらいのスパンです。

【つみたてNISAの経過年数と「利益」「元本」の推移】

【補足】「iDeCo」も「つみたてNISA」も老後の備え

そして「つみたてNISA」も「iDeCo」も性質が似ています。

iDeCoは60歳以上にしか恩恵がなく、つみたてNISAも原資が大きくなり運用利益が生活費として現実的な金額になってくるまでには、複利の性質上20年くらいの長い時間がかかります。

つまり「つみたてNISA」も「iDeCo」も老後に近い年齢になってから恩恵が出てくるので、「同じ性質の投資を並行して2つするかどうか」という点は気になりますね。

選択肢3.暴落を想定して安全資産を増やす

投資は選択肢の1つではありますが、個人的には投資を過信しすぎるのはどうかと思います。

今はどの国も(主に米国)が伸びているので年率の実績が良く「投資ブーム」になっていますが、20年後も同じように実績が良い保証はありませんからね。

もちろん投資による年率4%~5%のシミュレーションは魅力的で今のところ現実的な手段だと思いますが、これだけを当てにしているのはどうかという話です。

あらゆる観点から「同じ皿に盛らない」を心がけてリスクヘッジを考えたいです。

自分の資産の一部を以下のような債務不履行になる可能性が低く、確実に収益が期待できる「安全資産」に置いておくのが堅実でしょう↓

国債

金などの現物

不動産